Эффективные инструменты планирования полей бизнеса в концернах

Дитгер Хан 'ПиК: Планирование и контроль: концепция контроллинга'

IV. Интегрированные планово-контрольные расчеты на многозвенных предприятиях (в концернах) с дивизиональной организационной структурой

3. ПиК на уровне штаб-квартиры концерна в рамках стратегического планирования

3.3. Эффективные инструменты планирования полей бизнеса в концернах

В концерне или на дивизионально организованном предприятии, как правило, могут использоваться те же инструменты бизнес-планирования, что и на обычном функционально организованном предприятии. При этом на уровне концерна в качестве таких инструментов следует особо вьделить методы портфельного анализа, расчетов ценности капитала и (построенные на основе использования ЭВМ) модели финансового планирования и планирования финансово-экономических результатов.

Именно эти инструменты штаб-квартира концерна использует в качестве базы для обсуждения, формулирования или изменения видения будущего, характеристик программы концерна, параметров полей бизнеса и связанных с этим кардинальных вопросов распределения ресурсов.

3.3.1. Портфельный анализ на уровне концерна

Необходимость комплексно рассматривать проблемы и связанное с этим видение рынка и рыночных позиций концерна требуют разработки портфельной концепции, позволяющей связать комплексный портфельный анализ с различающимися в зависимости от постановки проблемы видами детального анализа. На уровне концерна, его отделений и сегментов бизнеса наиболее целесообразно разрабатывать уже рассмотренные на примере функционально организованного предприятия рыночные, технологические и экологические портфели.

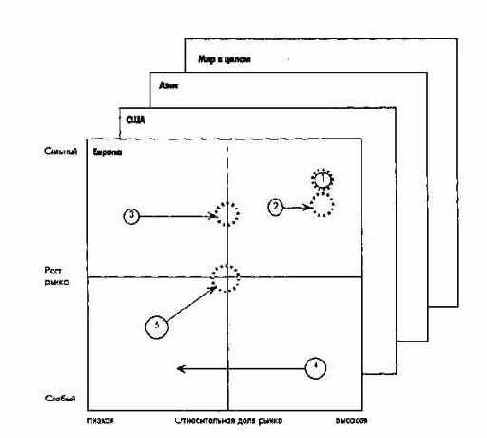

Анализ таких портфелей на уровне концерна должен проводиться только в агрегированной форме и во взаимосвязи с нижестоящими уровнями: отделениями и сегментами бизнеса, на которых возможны более детальный анализ и позиционирование отдельных продуктов и продуктовых групп в границах каждого поля бизнеса. При этом в качестве масштаба сравнения могут выступать оценки позиций, занимаемых продуктами конкурентов.

Интересную для международных концернов разновидность портфельного метода представляют страновые портфели, позволяющие с высокой степенью дифференциации представлять различные виды деятельности концерна с точки зрения их стратегической географической важности. Различают два варианта формирования и анализа странового портфеля.

Согласно первому варианту может быть разработан корпоративный портфель, объединяющий одновременно все продуктовые группы или стратегические поля бизнеса концерна. Каждая страна, в которой оперирует концерн, рассматривается как единица, позиционируемая в портфеле. Рассчитывается сумма оборотов по всем продуктовым группам концерна для каждой страны, и этот показатель сравнивается с соответствующим показателем сильнейших конкурентов на рынке каждой страны. Таким образом, можно определить первый портфельный критерий: относительную долю концерна на рынке в каждой из стран. Это делают при помощи лишь стоимостных оценок. Второй портфельный критерий - средний рост рынка в каждой стране. Комбинация этих двух показателей позволяет точнее определить стратегическую позицию концерна в каждой стране. Правда, этот подход целесообразен лишь для концернов с однородными продуктовыми программами или для одной продуктовой программы, сравнимой с соответствующими программами конкурентов. При подобном подходе можно объективно оценить географические регионы деятельности концерна для всех стран. Данный анализ позволяет выяснить, каковы страновые шансы и риски бизнеса концерна, и является исходным пунктом дальнейшего, более детального исследования.

Рис. 166. Продуктовый портфель концерна по странам и регионам

Полезность портфельной концепции при экономически осмысленном ее использовании прежде всего в том, что она служит вспомогательным инструментом для наглядного представления ориентированной на проблемы потребителей и рынка информации об обороте, денежных потоках, прибыли, потребности в финансировании, риске и для существующих, и для предполагаемых сфер бизнеса. Основываясь на этом и с учетом поставленных целей, можно анализировать положение ныне действующих стратегических единиц и планировать новые стратегические хозяйственные единицы или продуктовые программы и соответствующие им материальные, трудовые и финансовые ресурсы.

3.3.2. Ориентированные на ценность капитала методы разработки продуктовой программы и распределения ресурсов

Максимизация ценности капитала - высшая (доминирующая) монетарная цель и для всего концерна, и для его отделений. Показатели ценности совокупного капитала, ценности собственного капитала и остаточной (чистой) ценности предприятия - являются главными монетарными целевыми критериями оценки стратегических альтернатив на уровне концерна.

С точки зрения штаб-квартиры как органа, управляющего собственным и заемным капиталом концерна, показатели ценности акционерного капитала или остаточной (чистой) ценности предприятия составляют главные монетарные цели концерна, ибо при их достижении одновременно оптимизируется финансовое положение концерна с позиций инвесторов собственного капитала. Если на бирже котируются акции материнской компании концерна, то для информирования акционеров должна определяться ценность акционерного капитала. Кроме того, этот показатель с точки зрения концерна важен и для контроля за курсом котируемых на фондовой бирже акций дочерних предприятий, в капитале которых помимо материнской компании концерна участвуют и сторонние акционеры.

Для дочерних предприятий (отделений) концерна в качестве монетарного критерия при отборе стратегических альтернатив, как правило, используется показатель ценности совокупного капитала. Для дочерних предприятий, долгое время пребывающих в составе концерна, становится невозможным сделать объективное заключение о структуре их капитала, ибо заемный капитал передает этим предприятиям часто произвольно высшее руководство концерна. В этом случае показатели ценности собственного капитала, а также остаточной чистой ценности капитала предприятия теряют свою информативность, поскольку их приходится рассчитывать на базе средней концерновой или отраслевой структуры капитала. Правда, для заграничных дочерних предприятий, когда существует возможность оценки платы, которую они вносят за капитал, показатели ценности собственного капитала и остаточной чистой ценности капитала предприятия могут служить в качестве главных монетарных целей.

Калькуляционные проценты с учетом риска, используемые для определения ценности капитала, могут быть в идеальном случае установлены в зависимости от специфических отраслевых уровней риска для каждого отделения или дочернего предприятия.

Наряду с оценкой стратегических альтернатив для дочерних предприятий (отделений) концерна ценность совокупного капитала представляет интерес прежде всего как масштаб вклада каждого отделения в ценность концерна. При этом, если всю финансовую деятельность концерна осуществляет штаб-квартира, ценность собственного капитала отделений целесообразно рассчитывать только на базе операционного денежного потока, т.е. превышения поступлений от реализации продукции над выплатами. В этом случае для оценки ценности совокупного капитала материнской компании суммируются дисконтированные денежные потоки по всем отделениям, и к ним прибавляется (положительна или отрицательная) величина денежного потока, полученная штаб-квартирой в результате собственной финансовой деятельности. После вычета дисконтированных выплат по заемному капиталу получают величину ценности собственного акционерного капитала материнской компании. Если из этой величины затем вычесть дивиденды, на которые рассчитывают акционеры, то результатом будет остаточная (чистая) ценность материнской компании.

В последнее врем часто пытаются выявить не только вклад отделений в ценность концерна, но и количественно выразить собственный вклад штаб-квартиры. Для этого необходимо рассчитать ценность совокупных капиталов отделений так, как если бы они не входили в концерн, а действовали в качестве независимых предприятий (stand alone value). Для этого все внутриконцерновые услуги должны быть переоценены, количественно определен и исключен синергический эффект отделений. Только тогда, когда ценность (стоимость) концерна превышает сумму стоимостей отделений, можно утверждать, что штаб-квартира вносит положительный вклад в ценность (стоимость) концерна.

Руководство концерна может использовать ценность собственного капитала и для разовых оценок, например, при установлении максимальной цены возможной покупки долей (участий) капитала сторонних предприятий или после перерасчета для сравнения внутренних и внешних альтернатив роста концерна.

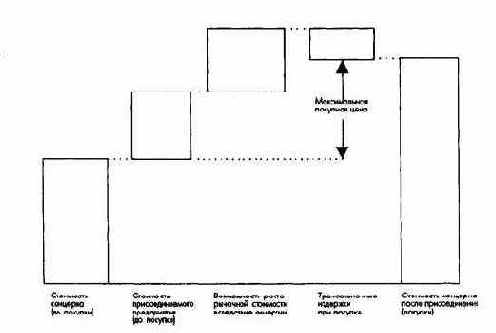

Ценность собственного капитала потенциального участия потенциальный покупатель рассматривает в качестве максимальной покупной цены для предприятия, если только от покупаемого предприятия не ожидается синергический эффект и издержки трансакции не играют существенной роли. В противном случае эти издержки также должны быть учтены при расчете цены. Если покупатель ожидает синергический эффект, то максимальная покупная цена этого предприятия увеличивается на размер прироста ценности собственного капитала в результате действия этого эффекта. Однако ценность собственного капитала предприятия-покупателя в результате приобретения "участия" вырастет только тогда, когда фактически оплаченная цена не превышает максимальной цены (см. рис. 167). Часто особенно высокие шансы роста стоимости имеют предприятия, руководство которыми раньше было неэффективно. В экономике Германии есть примеры, когда низкая покупная цена, или ценность собственного капитала приобретаемой фирмы значительно возрастала при более эффективном управлении.

Рис. 167. Определение максимальной покупной цены присоединяемого предприятия

Инвестиции, или стратегические альтернативы в соответствии с этими методами расчета ценности капитала тем эффективнее, чем больше текущая стоимость будущего дополнительного денежного потока превышает инвестиционные выплаты на момент принятия решения. Величина этой положительной стоимости может служить масштабом превышения реальной доходности капитала над требуемой расчетной ставкой процента на капитал. Дезинвестициия будут тем предпочтительнее, чем больше разница между текущей стоимостью будущих сокращающихся денежных потоков и стоимостью при немедленной "ликвидации" объекта в момент принятия решения о дезинвестиции.

При долгосрочном планировании показатели ценности капитала должны рассчитываться, по возможности, ежегодно, для отделений и для материнского предприятия (всего концерна). Несмотря на все трудности практического определения, показатели ценности капитала необходимо представлять по крайней мере справочно для внутреннего и внешнего высшего руководства концерна.

3.3.3. Долгосрочное планирование результатов и финансовое планирование в концерне

Для оценки возможных результата (прибыли) и ликвидности будущих стратегических хозяйственных единиц наряду с уже названными выше критериями большое значение в качестве вспомогательного инструмента имеет определение влияния инвестиционных альтернатив на показатели оборота, результата и ликвидности концерна в будущих периодах. Это относится как к альтернативам отдельных стратегических хозяйственных единиц, так и к альтернативным портфелям концерна (комбинациям продуктовых программ и потенциала или комбинациям стратегических хозяйственных единиц/альтернативных инвестиционных планов).

Для оценки влияния стратегических альтернатив на монетарные (оборот, результат, ликвидность) и другие цели (загрузка мощностей и численность занятых) в будущих периодах эффективно использовать автоматизированные плановые расчеты на модели предприятия, при помощи которых можно имитировать соответствующие процессы.

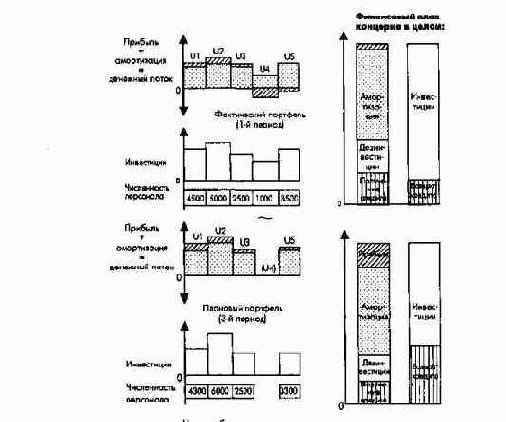

На рис. 168а показана взаимосвязь между стратегиями полей бизнеса четырех (от U1 до U5) отделений концерна и долгосрочным финансовым планированием.

Рис. 168а. Финансовое влияние стратегий полей бизнеса на долгосрочное планирование в концерне

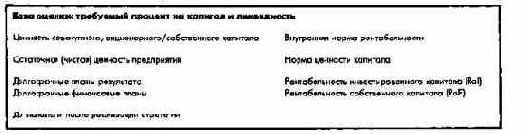

Штаб-квартира концерна, применяя полученные при помощи рассмотренных выше инструментов результаты анализа, должна принимать решения о привлечении и использовании финансовых средств для концерна в целом, отделений или полей бизнеса (см. рис. 168б). Речь идет о главной проблеме распределения ресурсов в концерне. Для ориентированной на финансово-экономические результаты оценки стратегий полей бизнеса концерна служат показатели ценности капитала и результатов за период отделений и концерна в целом на начало и конец планового периода с учетом различного уровня рентабельности отделений и полей бизнеса. Периодизация инвестиционных проектов в концерне при ограниченных объемах финансирования проводится по критерию нормы доходности (ценности) капитала.

Рис. 168б. Монетарная оценка концерновых стратегий

Периодизация инвестиционных проектов в концерне при ограниченных объемах финансирования проводится по критерию нормы доходности (ценности) капитала.

Поимер:

| Отделения | А | В | С | D | Е | Сумма |

| Требуемый инвестиционный бюджет, млн. ДМ | 30 | 60 | ПО | 70 | 20 | 290 |

| Ценность капитала, млн. ДМ | 10 | 10 | 30 | 20 | 15 | 85 |

| Ранжирование по ценности капитала | 4 | 4 | 1 | 2 | 3 | - |

| Норма ценности капитала | 0,33 | 0,166 | 0,273 | 0,286 | 0,75 | 0,293 |

| Ранжирование по норме ценности капитала | 2 | 5 | 4 | 3 | 1 | - |

Ситуация 2. Требуемый инвестиционный бюджет превышает объем финансирования (объем финансирования =120 млн. ДМ). В этом случае отдельные инвестиции ранжируются по величине нормы ценности капитала. Суммой в 120 млн. ДМ могут быть профинансированы инвестиционные бюджеты отделений Е, А и D. Рост ценности капитала после реализации стратегий составит в этом случае 45 млн. ДМ. При любом другом варианте распределения ограниченных инвестиционных средств рост ценности капитала будет меньшим.

Таким образом, при неограниченных возможностях финансирования могут быть реализованы все проекты с положительной ценностью капитала. При ограниченных возможностях финансирования в первую очередь реализуются проекты с наивысшей рентабельностью (и положительной ценностью капитала), после чего в инвестиционную программу включаются проекты с более низкой рентабельностью (и положительной ценностью капитала). И так до тех пор, пока не будет распределен весь возможный объем финансирования.

Анализ возможностей финансирования и обеспечения ликвидности проводится на базе финансовых планов, в которых учитываются денежные потоки и возможные поступления средств от дезинвестиций. В центральном финансовом плане концерна эти показатели сравниваются с показателями оттока средств на инвестиции в отделения или дочерние предприятия и на проведение операций внешнего финансирования/дефинансирования штаб-квартирой концерна.Анализ возможностей финансирования и обеспечения ликвидности осуществляется тем самым на базе центрального долгосрочного финансового плана концерна. Результаты расчетов визуализируются в портфельных матрицах и уровне полей бизнеса дочерних предприятий (отделений) и на уровне всего концерна.